Στο εισαγωγικό άρθρο μας, ο Tim Hayes της Ned Davis Research αντιτίθεται, περιγράφοντας τις σημαντικότερες κινητήριες δυνάμεις της τρέχουσας ανοδικής αγοράς.

Δείτε τις που μπορείτε να κάνετε trade

Τα τελευταία επτά χρόνια μας έδωσαν κάποιους στοχαστικούς όρους και συντομογραφίες – ποσοτική χαλάρωση (Quantitative Easing – QE), πολιτική μηδενικού επιτοκίου (Zero Interest Rate Policy – ZIRP), δημοσιονομικός γκρεμός (Fiscal Cliff), νέο φυσιολογικό (New Normal), Grexit, Brexit, Occupy, Αραβική άνοιξη (Arab Spring), ISIS – και άλλα. Στη χειρότερη περίπτωση, οι περισσότεροι από τους όρους που αναφέρονται έχουν προκαλέσει άγχος και, στην καλύτερη περίπτωση, αβεβαιότητα, δημιουργώντας ένα τείχος πανικού και ανησυχίας. Αυτό το τείχος έχει χαρακτηριστεί από μετοχές βήμα-βήμα – με διψήφιες ετήσιες αποδόσεις από το μεγάλο χαμηλό του 2009 κι έπειτα.

Ακόμη και όταν το καλοκαίρι του 2016 οι ειδήσεις τρόμου και θανάτου συγκλόνισαν ολόκληρο τον κόσμο, την ίδια στιγμή, οι κορυφαίοι μετοχικοί δείκτες σκαρφάλωσαν σε νέα υψηλά. Η απόδοση είναι σύμφωνη με τη μακροπρόθεσμη ανοδική αγορά. Ενώ σε μακροχρόνιες πτωτικές αγορές επικρατούν αρνητικές ονομαστικές και πραγματικές αποδόσεις, οι μακροχρόνιες ανοδικές αγορές είναι πιο πιθανό να έχουν διψήφιες αποδόσεις (διάγραμμα 1).

Αυτές οι κύριες τάσεις πάντα επηρέαζαν τις αγορές μεταξύ μακροπρόθεσμων ακροτήτων συναισθήματος και αποτίμησης, με τις αναλογίες μερισμάτων και κέρδους να είναι υψηλότερες κατά τη διάρκεια μιας μακροχρόνιας πτωτικής αγοράς ή χαμηλότερες κατά τη διάρκεια μιας μακροχρόνιας ανοδικής αγοράς. Με βάση τις προσαρμοσμένες βάσει πληθωρισμού μέσες δεκαετείς αποδόσεις, το διάγραμμα 2 (άνω τμήμα διαγράμματος) εμφανίζει σταθερές τάσεις για τις κυκλικά προσαρμοζόμενες αναλογίες κέρδους (ανάλογα με την αναλογία του shiller P/E) για τους δείκτες S&P 500 και MSCI All Country World Index (ACWI). Στην τρέχουσα ανοδική αγορά (κατά την συγγραφή του παρόντος), όπως και σε προηγούμενες ανοδικές αγορές, ο εν λόγω δείκτης αποτίμησης έχει την τάση να είναι χαμηλότερα και, κατά συνέπεια, έφτασε σε χαμηλότερα υψηλά και χαμηλότερα χαμηλά, αντίστοιχα. Η μερισματική απόδοση (διάγραμμα 2, παρακάτω) έδειξε μια παρόμοια τάση και ήταν επίσης χαμηλότερη κατά τη διάρκεια μεγάλων ανοδικών αγορών. Δεδομένου ότι η μακροπρόθεσμη αποτίμηση της αγοράς κινείται μεταξύ δύο άκρων, αντανακλά τις μεταβαλλόμενες προσδοκίες ανάπτυξης.

Το αποτέλεσμα: βελτιώσεις κατά τη διάρκεια μεγάλων ανοδικών αγορών ή επιδείνωση κατά τη διάρκεια πτωτικών αγορών. Η συχνότητα της οικονομικής ύφεσης έχει εντεινόμενη επίδραση, επειδή οι αυξανόμενες οικονομικές προσδοκίες σε ανοδικές αγορές υψηλότερου επιπέδου οδηγούν σε αύξηση κερδών και σε όλο και πιο υπερεκτιμημένες αποτιμήσεις. Ως αποτέλεσμα, οι αποδόσεις των κερδών φτάνουν σε χαμηλότερα υψηλά ή χαμηλότερα χαμηλά. Το βασικό ερώτημα, ωστόσο, είναι κατά πόσον η αγορά έχει πέσει αρκετά σε κάποιο χαμηλό επίπεδο και είναι αρκετά φθηνή. Κατά μέσο όρο, η απόδοση του S&P από το 1941 ήταν περίπου 18,5%, σε χρονιές ξεσπάσματος. Εάν η χρηματαγορά είχε μια αδύναμη χρονιά (ένα κέρδος ύψους μόνο πέντε τοις εκατό ή λιγότερο) στο πλαίσιο μιας ανοδικής αγοράς, η τάση της μέσης επαναφοράς (οι αγορές τείνουν να είναι υπερβολικές και να επιστρέφουν στην κανονικότητα) οδήγησε σε μια μέτρια αύξηση ύψους 26,8% του μετοχικού δείκτη. Η αναλογία τιμής/κερδών (P/E) έχει αυξηθεί, καθώς οι προοπτικές κέρδους ήταν όλο και πιο αισιόδοξες. Αντί να είναι ο προάγγελος άσχημων εποχών, η μηδενική απόδοση του περασμένου έτους και το κακό ξεκίνημα του 2016 υπήρξαν ευκαιρίες για αγορά πριν απο την ανάκαμψη. Αν η αγορά αναπτύσσεται σύμφωνα με την τελευταία υψηλότερη ανοδική αγορά, θα πρέπει επίσης να αναμένεται μια διψήφια ετήσια απόδοση στην περίπτωση μιας προσεκτικής εκτίμησης για τα επόμενα δύο χρόνια.

1. Οι απόλυτες εκτιμήσεις δεν αποτελούν ακρότητες

Βάσει ιστορικού, οι τάσεις δείχνουν μια επιστροφή σε αποδόσεις που συνάδουν με ένα βιώσιμο ξέσπασμα. Το ίδιο ισχύει και για την τρέχουσα κατάσταση των δεικτών, που υπήρξαν ιδιαίτερα χρήσιμοι ως βαρόμετρα και που δεν έχουν επί του παρόντος ακραία επίπεδα. Όταν υποστηρίξαμε ότι το 2009 η αγορά υπέστη καθίζηση, κάναμε επίσης τη δήλωση ότι τότε η χρηματαγορά ήταν εξαιρετικά υποτιμημένη. Το αντεπιχείρημα της πτωτικής προοπτικής ήταν ότι τα δύο άκρα είχαν φτάσει μόνο περίπου στο ήμισυ του επιπέδου που είχε επιτευχθεί στο υψηλότερο επίπεδο του 1982 (δείτε τις συγκριτικές τιμές στο διάγραμμα 2). Τα επιχειρήματα για ακραία αποτίμηση ήταν ακόμα πιο ισχυρά όταν λήφθηκαν υπόψη δεδομένα εκτός των ΗΠΑ και συμπεριλήφθηκαν τα επιτόκια και το οικονομικό υπόβαθρο. Καθώς τα μέτρα νομισματικής και φορολογικής πολιτικής διασφάλισαν ότι οι οικονομικές προσδοκίες έκαναν στροφή κατά 180 μοίρες και, κατά συνέπεια, έδωσαν ώθηση στις προβλέψεις για αύξηση των κερδών κατά το 2009, οι επενδυτές αντέδρασαν στο υποτιμημένο καθεστώς της αγοράς.

2. Οι σχετικές εκτιμήσεις ευνοούν τις μετοχές

Σε σχέση με τις αποδόσεις των ομολόγων, το επιχείρημα της εκτίμησης ήταν ακόμη ισχυρότερο. Όπως δείχνει το διάγραμμα 3, το μέσο περιθώριο κέρδους 35 αγορών ACWI άγγιξε σχεδόν το 13 τοις εκατό, περίπου 10 τοις εκατό πιο πάνω από τον εκδότη των μέσων ομολόγων. Λαμβάνοντας υπόψη τις τρέχουσες τάσεις, την απόδοση στα κέρδη, τα οποία, αργά αλλά σταθερά, μειώνονται εδώ και τέσσερα χρόνια, και έναν εκδότη ομολόγων που έχει φτάσει σε νέα χαμηλά, υπάρχει ακόμα μια σημαντική δυναμική υπέρβασης. Καθώς η αγορά είναι ακόμη πρόθυμη να ξεπεράσει το τείχος των ανησυχιών, βρίσκεται μακριά από μια επικίνδυνη φούσκα αισιοδοξίας.

3. Καμία υπερβολική ιδιοκτησία μετοχής

Το ίδιο μπορούμε να πούμε βλέποντας τις μετοχές ως ποσοστό του ενεργητικού του ίδιου του νοικοκυριού ή του πηλίκου Tobins (αναλογία μεταξύ της αγοραστικής αξίας και της λογιστικής αξίας μιας εταιρείας). Σύμφωνα με τη μέθοδο του πολλαπλασιαστή, αυτές οι τάσεις έχουν διορθωθεί, με το υπερβατικό ξέσπασμα να κερδίζει ουσιαστικά χρόνο και να επιβραδύνει οποιαδήποτε εξέλιξη προς την υπερβολική αισιοδοξία και τις εν δυνάμει φούσκες. Οι καθαρές εισροές σε επενδύσεις μετοχικών κεφαλαίων δεν έχουν ακόμα ξεπεράσει τις καθαρές εισροές σε επενδυτικά ταμεία ομολόγων, παρά τις διψήφιες ετήσιες αποδόσεις στη μετοχική αγορά και την καλύτερη απόδοση από τα ομόλογα. Το επιχείρημα θα ήταν πολύ λιγότερο ασφαλές εάν οι εισροές με επενδυτικά κεφάλαια θα υποδείκνυαν ακραία αισιοδοξία, όπως συνέβη το 2000. Το τρέχον μήνυμα είναι ότι ακόμα υπάρχει μεγάλη δυναμική για να υποστηρίξουν οι αυξανόμενες εισροές την ανοδική τάση – μια εξέλιξη που θα μπορούσε να κερδίσει έδαφος εάν η υψηλότερη οικονομική ανάπτυξη θα μπορούσε να οδηγήσει σε αύξηση των ομολογιακών αποδόσεων και να ενθαρρύνει τους επενδυτές να απομακρυνθούν από τα ομόλογα. Τουλάχιστον στις ΗΠΑ, ο επίμονα υψηλός αριθμός των συγχωνεύσεων και εξαγορών και η αντίστοιχη απορρόφηση μετοχών είναι μια αποζημίωση για την έλλειψη εισροών.

4. Οι αυξανόμενες αποδόσεις ομολόγων είναι κατανοητές

Σύμφωνα με την υπόθεσή μας ότι έχουμε εισέλθει σε μια νέα εποχή κατανομής, αναμένουμε μια ταυτόχρονη αύξηση στις αποδόσεις μετοχών και ομολόγων, όσο παραμένει η θετική συσχέτιση και για τα δύο. Συγκρίνοντας τις παγκόσμιες αποδόσεις και τις αποδόσεις των ΗΠΑ και τους δείκτες της αγοράς, γίνεται σαφές ότι αυτός ο συσχετισμός υπήρξε σαφώς θετικός κατά την παγκόσμια χρηματοοικονομική κρίση, όπως και πάντοτε. Αυτό συνάδει με την ταμειακή ροή των αντίστοιχων επενδυτικών κεφαλαίων. Ακριβώς όπως συμβαίνει με τις ταμειακές ροές, ο συσχετισμός μετοχών/ομολόγων αποτελεί ένα βαρόμετρο για τους επενδυτές. Μετά από τον μεγαλύτερο κίνδυνο αποπληθωρισμού από το 1930 κι έκτοτε, σημάδια αποδυνάμωσης της οικονομίας έχουν διασφαλίσει ότι τα χρήματα των επενδυτών από τις μετοχές πήγαν στα ομόλογα, κι αποτέλεσμα αυτού υπήρξε η πτώση στις τιμές των μετοχών και η άνοδος στις τιμές των ομολόγων. Αυτό αντανακλά τις προσδοκίες για υψηλότερη ανάπτυξη που συχνά προκύπτουν από τα μέτρα χαλάρωσης της Κεντρικής Τράπεζας. Η απροθυμία των επενδυτών δεν έχει ακόμη εξαφανιστεί – παρά τη συνεχή αύξηση στα επίπεδα απασχόλησης στις ΗΠΑ και στον υπόλοιπο κόσμο, και παρά την αυξανόμενη εμπιστοσύνη των καταναλωτών και τις χαμηλές τιμές του πετρελαίου, που έχουν θετικό αντίκτυπο στους καταναλωτές ανά τον κόσμο.

5. Πιθανός υψηλότερος πληθωρισμός και

Ο θετικός συσχετισμός μεταξύ των τιμών του πετρελαίου και των μετοχών αποτελεί άλλη μια ένδειξη ενός υπερβολικά ανεπτυγμένου άγχους αποπληθωρισμού, καθώς η αδυναμία της τιμής του πετρελαίου που οφείλεται στη διάθεση, είναι μακριά από μια αδύναμη παγκόσμια ζήτηση, την οποία φοβάται η χρηματαγορά. Όπως οι αποδόσεις των ομολόγων, το πετρέλαιο δεν έχει παρουσιάσει άνοδο από το 2008, σε αντίθεση με την ιστορική τάση που θέλει τις μετοχές να είναι αντιστρόφως συνδεδεμένες με τις αποδόσεις των ομολόγων και τις τιμές του πετρελαίου. Δεδομένα από το 1984 δείχνουν ότι ο S&P 500 αυξανόταν κατά 15 τοις εκατό κάθε χρόνο που η ορμή του πετρελαίου ήταν αρνητική.

6. Καλύτερη προοπτική για την οικονομία και τα κέρδη

Πολλοί επενδυτές εξακολουθούν να έχουν εμμονή με τον αποπληθωρισμό και δεν λαμβάνουν υπόψη τον αντίκτυπο των μέτρων νομισματικής πολιτικής στην οικονομία – όπως έχουν ήδη απορρίψει το θετικό αντίκτυπο των χαμηλότερων τιμών του πετρελαίου στους καταναλωτές. Η δυνατότητα για μια μακροχρόνια ανοδική αγορά υπάρχει μόνο όταν απομακρύνονται οι φόβοι για αποπληθωρισμό και συνειδητοποιούμε ότι η οικονομική ανάπτυξη είναι βιώσιμη.

7. Πιο σταθερά δημόσια οικονομικά

Η μείωση των κρατικών ελλειμμάτων αρχικά προσέλκυσε περιορισμένη προσοχή. Σε σχέση με το ΑΕΠ, τα ελλείμματα σε ΗΠΑ, Ιαπωνία, Ινδία, Νότια Αφρική, Γαλλία, Ηνωμένο Βασίλειο και Αυστραλία έχουν συρρικνωθεί. Άλλες χώρες δείχνουν ακόμη και πλεόνασμα, συμπεριλαμβανομένων των Καναδά, Γερμανίας, Ελβετίας, Ταϊβάν και Κίνας. Όπως και στην περίπτωση του άγχους αποπληθωρισμού, οι ανησυχίες αποτελούν μια γνωστική διαστρέβλωση που έχει ήδη υπάρξει κατά το παρελθόν.

8. Πιθανότητα για μικρότερα ανοίγματα και χαμηλότερη μεταβλητότητα

Στο τέλος της ημέρας, η αγορά συνεχίζει να εξουσιάζει όλες τις ανησυχίες και ανοίγει τον δρόμο από την απαισιοδοξία στην ομαλότητα, την αισιοδοξία και, τέλος, την ευφορία. Αντιστοίχως, οι μετοχές έχουν γενικά απομακρυνθεί από την υψηλή μεταβλητότητα και από ένα ευρύ άνοιγμα μεταξύ των αποδόσεων των επιχειρηματικών και κρατικών ομολόγων στο άλλο άκρο. Την περίοδο των υψηλών χαμηλών του 1982 και 2009, η μεταβλητότητα και τα πιστωτικά ανοίγματα είχαν αυξηθεί. Πίσω από την αυξημένη μεταβλητότητα και τα ευρύτερα ανοίγματα ήταν ο φόβος του αποπληθωρισμού, που με τη σειρά του τροφοδοτήθηκε από την ανησυχία ότι η κατάρρευση του τομέα της ενέργειας θα μπορούσε να οδηγήσει σε αυξημένο κίνδυνο αθέτησης.

9. Μια εξομάλυνση της νομισματικής πολιτικής είναι κατανοητή

Μια επιστροφή σε πιο φυσιολογικούς συσχετισμούς μεταξύ των μετοχών και των ομολόγων θα ήταν σύμφωνη με μια νομισματική πολιτική, η οποία έρχεται σταδιακά σε ένα φυσιολογικό επίπεδο μαζί με οικονομικές προσδοκίες. Επί του παρόντος, η μεταβλητότητα και τα πιστωτικά ανοίγματα (spreads) δείχνουν μια σημαντική δυναμική, ιδιαίτερα λαμβάνοντας υπόψη την παγκόσμια κλίμακα του δανεισμού και τα πιθανά περιθώρια που έχουν οι κεντρικές τράπεζες στα ανοδικά επιτόκια, προτού αυτό θέσει μια διαρκή πίεση στις μετοχές.

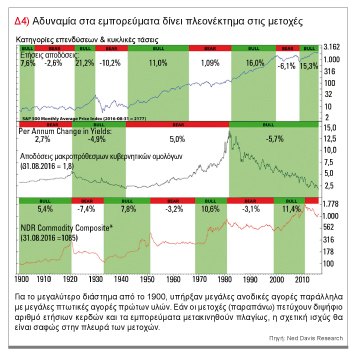

10. Εύρη συναλλαγών για τις πρώτες ύλες

Οι τάσεις στις πρώτες ύλες υποδεικνύουν επίσης ένα σημαντικό ξέσπασμα – ή, ακριβέστερα, η έλλειψη βιώσιμων μακροπρόθεσμων τάσεων. Όπως φαίνεται στο σχήμα 4, στο κάτω υποδιάγραμμα, καθεμία από τις τρεις πρώην μεγάλες πτωτικές αγορές σε εμπορεύματα ακολουθήθηκε από φούσκες και μετέπειτα απότομες υφέσεις που στη συνέχεια κατέληξαν σ’ ένα εύρος συναλλαγών. Μια παρόμοια μετάβαση από μια ύφεση σ’ ένα εύρος συναλλαγών ενδέχεται να έχει ήδη ξεκινήσει. Η παγκόσμια οικονομική ύφεση του 2015 έχει επιβαρύνει τις πρώτες ύλες, αλλά αυτή η ύφεση έχει εν τω μεταξύ επιτρέψει την ανάπτυξη, που σημαίνει ότι οι πρώτες ύλες ‘έχουν πιάσει πάτο’. Για όσο διάστημα θα λείπει η πίεση του πληθωρισμού, θα είναι αμφίβολο κατά πόσον οι τιμές των βασικών εμπορευμάτων θα αρχίσουν να μετακινούνται γρήγορα – αντιθέτως, έχουν την τάση να κυμαίνονται μεταξύ της βραχυπρόθεσμης αισιοδοξίας και απαισιοδοξίας. Για όσο οι κεντρικές τράπεζες του κόσμου θα συνεχίζουν να μάχονται τον τελευταίο αντίπαλο (τον αποπληθωρισμό) με μέτρα νομισματικής πολιτικής, τα οποία θα έπρεπε να τονώσουν την παγκόσμια ανάπτυξη, αυτά τα περιθώρια ασφάλισης είναι πιθανό να εξακολουθούν να υπάρχουν. Αν οι μετοχές πετύχουν διψήφια ετήσια κέρδη και τα εμπορεύματα μετακινηθούν στην καλύτερη περίπτωση πλαγίως, η σχετική ισχύς* είναι σαφώς στην πλευρά των μετοχών.

11. Συνεπείς κλαδικές τάσεις

Σε συμφωνία με τη σχετική αδυναμία των εμπορευμάτων, οι κλαδικές επιδόσεις που βασίζονται σε εμπορεύματα ήταν χαμηλότερες των καταναλωτικών κλάδων κατά τη διάρκεια των μεγάλων ανοδικών αγορών. Η διαφορά στην απόδοση φαίνεται με μια σύγκριση του συνόλου του καταναλωτικού τομέα και του τομέα πρώτων υλών. Αν και στα χρόνια της ανοδικής αγοράς έχουμε δει και μειώσεις στην αναλογία κατανάλωσης/πρώτων υλών, αυτές δεν διήρκεσαν για περισσότερο από ένα χρόνο. Όπως οι κορυφαίοι δείκτες αγορών του κόσμου, κάθε αναλογία έχει φτάσει σε υψηλότερα υψηλά και χαμηλότερα χαμηλά κατά τη διάρκεια σημαντικών ανοδικών αγορών και σε χαμηλότερα υψηλά και χαμηλότερα χαμηλά κατά τη διάρκεια σημαντικών πτωτικών αγορών.

12. Συνεπείς τοπικές τάσεις

Εν όψει της τάσης υπεραπόδοσης στις βιομηχανίες που βασίζονται στον καταναλωτή και στην τεχνολογία της πληροφόρησης, δεν αποτελεί έκπληξη το γεγονός ότι σημαντικές ανοδικές αγορές χαρακτηρίζονται από σχετική ισχύ στις ΗΠΑ – την αγορά με το μεγαλύτερο βάρος σε όλο τον κόσμο και με σχετικά μεγάλη βαρύτητα ιδίως σε αυτούς τους τομείς. Όπως και στην περίπτωση των αναλογιών κατανάλωσης/εμπορευμάτων, η αναλογία ΗΠΑ/ACWI τείνει να είναι υψηλότερη κατά τη διάρκεια ανοδικών αγορών υψηλότερου επιπέδου, ενώ η πτωτική αγορά τείνει χαμηλότερα. Με τρέχον μερίδιο 54% στον ACWI, οι ΗΠΑ ξεπέρασαν και τις δέκα υπόλοιπες μεγαλύτερες αγορές στον κόσμο. Παρόλα αυτά, και οι δέκα αγορές κατέγραψαν διψήφια ετήσια κέρδη, καθοδηγούμενες από μια ετήσια απόδοση των ΗΠΑ περίπου ίση με 20 τοις εκατό.

Πιθανά προειδοποιητικά σήματα

Λαμβάνοντας υπόψη τις κλαδικές τάσεις στις ανοδικές αγορές, εξετάζουμε προσεκτικά τις αλλαγές στη σχετική απόδοση, οι οποίες προειδοποιούν για σημαντικές αλλαγές. Σε αυτές περιλαμβάνεται η αδυναμία των κλάδων που καθορίζουν οι καταναλωτές, μια σχετική αδυναμία των ΗΠΑ, μια απουσία ανάκαμψης των χρηματαγορών και μια σχετική δύναμη των Εταιρειών Κοινής Ωφελείας (Utilities), του πιο αμυντικού από όλους τους κλάδους.

Πότε τελειώνει η ανοδική αγορά;

Αυτό το άρθρο έχει εξετάσει τις συνθήκες που έχουν μέχρι στιγμής υποστηρίξει τη συνολική ανοδική αγορά και είναι πιθανό να το πράξουν αυτό, τουλάχιστον μέχρι το τέλος της δεκαετίας. Αλλά το τέλος είναι αναπόφευκτο. Κανείς δεν ξέρει ακριβώς πώς να φτάσει εκεί, αλλά ένα πράγμα που μπορούμε να πούμε με βεβαιότητα είναι ότι η αισιοδοξία και η προσωπική ικανοποίηση θα υπάρχουν σε κάθε περίπτωση σε περίσσεια, έτσι ώστε οι εκτιμήσεις να είναι υπερτιμημένες και οι τιμές των μετοχών να είναι υψηλές. Το πιο πιθανό σενάριο είναι ότι οι παγκόσμιες ανοδικές αγορές ενισχύονται όλο και περισσότερο μέσω της βιώσιμης οικονομικής ανάπτυξης, που έχει θετική επίδραση στην αύξηση των κερδών και πάντα δίνει νέα υψηλά στην αναλογία P/E. Εν όψει μια σημαντικής ακραίας κατάστασης σε αποπληθωριστικές κρίσεις και αντίστοιχων υπερβολών στην αγορά ομολόγων, οι κεντρικές τράπεζες εμμένουν στη χαλαρή νομισματική πολιτική τους, παρά το γεγονός ότι αρχίζουν να εμφανίζονται σημάδια πληθωρισμού εδώ και εκεί. Στο τέλος, οι αποδόσεις των ομολόγων και οι κεντρικές τράπεζες αλλάζουν την πορεία τους, το οποίο θα μπορούσε να πυροδοτήσει μαζικές εκροές από ομολογιακά αμοιβαία κεφάλαια. Αν ο πανικός δεν βασίζεται μόνο στην προδιάθεση, αλλά και σε μια θεμελιώδη αλλαγή στο μακροοικονομικό περιβάλλον, θα μπορούσε να προκαλέσει μια περαιτέρω μικρή και επίπεδη κυκλική ύφεση, η οποία θα ελαφρύνει ξανά την διάθεση, θα προκαλέσει περαιτέρω αύξηση των τιμών και την έναρξη μιας μετατόπισης από τα ομόλογα στις μετοχές, με τη βοήθεια των οποίων θα προκληθεί το επόμενο μεγάλο ξέσπασμα.

Εν τω μεταξύ, τα σημάδια της οικονομικής ανάπτυξης και της αύξησης των κερδών – ολοένα και περισσότερες υψηλές αποδόσεις – θα έκαναν τους επενδυτές πιο τολμηρούς και θα τροφοδοτούσαν την κερδοσκοπία όλο και περισσότερο. Η άνοδος των βραχυπρόθεσμων επιτοκίων και των πιο μακροπρόθεσμων αποδόσεων θα επιταχυνόταν στη συνέχεια και θα αντέστρεφε τις καμπύλες απόδοσης σε όλο τον κόσμο, ειδικά σε σχετικά ώριμες οικονομίες όπως αυτή των ΗΠΑ. Mε πολύ υψηλότερες αποδόσεις ομολόγων, οι σχετικές εκτιμήσεις θα φαίνονται χειρότερες και ο υψηλότερος πληθωρισμός και τα επιτόκια θα επηρέαζαν σταδιακά την ανάπτυξη του πραγματικού ΑΕΠ. Πριν από το φάντασμα του στασιμοπληθωρισμού, οι μετοχές χρηματοοικονομικού κλάδου, οι καταναλωτικές αξίες και τα cyclicals θα άρχιζαν να απομακρύνονται και οι ΗΠΑ θα υστερούσαν. Θα προέκυπτε μια πτώση σε μέγεθος και σε διάρκεια, που αντιστοιχεί σε μια κυκλική πτωτική αγορά. Η ανώμαλη αδυναμία του χρηματιστηρίου θα ήταν ο κανόνας και όχι η εξαίρεση. Εάν το συνολικό ξέσπασμα τελειώσει με το γεγονός ότι θα εμφανιστεί το φάντασμα του πληθωρισμού, μια πιο βιώσιμη αύξηση στην τιμή των πρώτων υλών θα μπορούσε πιθανότατα να είναι επικείμενη, ίσως ακόμη και ένα νέο μεγάλο ξέσπασμα στα εμπορεύματα. Θα μπορούσαμε επίσης να αναμένουμε μετακινήσεις συναλλαγμάτων με μεγαλύτερη διάρκεια. Αν οι πληθωριστικές πιέσεις εμφανιστούν σε διαφορετικές χρονικές στιγμές, σε διαφορετικές περιοχές και σε διαφορετικά επίπεδα έντασης, τα μέτρα νομισματικής πολιτικής μπορεί να διαφοροποιηθούν και να οδηγήσουν σε μεγαλύτερες διαφορές σε πραγματικά επιτόκια και σε αυξανόμενη βασική υποστήριξη για τα συναλλάγματα που παράγουν τις υψηλότερες αποδόσεις.

Αναζητήστε την μεγαλύτερη κορυφή

Όπως το 2000, όταν η ρευστότητα εισέρευσε στην τεχνολογία και στις μετοχές ΜΜΕ και τηλεπικοινωνιών και άφησε την υπόλοιπη αγορά στην άκρη, η επόμενη μεγάλη πτωτική παρακμή μπορεί να ξεκινήσει με μια φούσκα. Μπορούμε μόνο να υποθέσουμε το που θα σχηματιστεί η φούσκα και με ποια μορφή. Μια πιθανότητα είναι ότι καθώς η Fed και άλλες κεντρικές τράπεζες αρχίζουν να οπισθοχωρούν, οι κορυφαίοι δείκτες των ΗΠΑ, οι μετοχές τεχνολογίας και οι καταναλωτικές αξίες με ευαισθησία στα επιτόκια θα γίνουν εξαιρετικά ακριβές και ευάλωτες στα αυξανόμενα επιτόκια. Στη συνέχεια, αυτό θα προκαλούσε εκροές από τα σχετικά ταμεία και ETF. Ενώ η μεγάλη κορυφή είναι πιθανό να επιτευχθεί αφού οι ΗΠΑ ξεπεράσουν τις βιομηχανίες που βασίζονται σε πρώτες ύλες για μεγαλύτερα χρονικά διαστήματα, και οι τομείς που βασίζονται στην κατανάλωση θα ξεπεράσουν τις βιομηχανίες που βασίζονται στα εμπορεύματα, είναι επίσης πιθανό οι μετοχές υψηλής κεφαλαιοποίησης να ξεπεράσουν τις μετοχές χαμηλής κεφαλαιοποίησης.

Μία ή περισσότερες από αυτές τις τάσεις μπορεί τελικά να εξελιχθεί σε μια φούσκα όπως εκείνη του 2000, παράλληλα με μια σημαντική επιδείνωση της παγκόσμιας αγοράς. Μαζί με υπερτιμημένες εκτιμήσεις και ακρότητες στους άλλους δείκτες που αναφέρονται σε αυτό το άρθρο, θα προετοιμαζόμασταν τότε για μια ύφεση. Αλλά πόσο διάστημα χρειάζεται για να διαμορφωθεί μια φούσκα και για να γίνει το μακροοικονομικό υπόβαθρο εχθρικό προς τις μετοχές; Οι προηγούμενες πολύ μεγάλες ανοδικές αγορές διήρκεσαν οκτώ έτη στη δεκαετία του 1920, 24 έτη μεταξύ του 1940 και 1960, και 18 έτη από τη δεκαετία του 1980 έως τη δεκαετία του 90. Δεν μπορούμε, ως εκ τούτου, να πούμε με ακρίβεια για πόσο καιρό θα συνεχιστεί αυτό το ξέσπασμα. Αλλά, δεδομένου του χρόνου που χρειάζεται η αγορά για να εκμεταλλευτεί πλήρως τη δυναμική της, το υπόλοιπο της δεκαετίας είναι μια συντηρητική εκτίμηση, με το πρώτο μισό της επόμενης δεκαετίας να θεωρείται επίσης πιθανό.

Συμπέρασμα

Αυτό το άρθρο περιέγραψε δώδεκα δείκτες για μια άθικτη, μεγάλη ανοδική αγορά. Επίσης, συζητήσαμε προειδοποιητικά σήματα και εξηγήσαμε πώς θα μπορούσε να ολοκληρωθεί το ξέσπασμα. Η προσέγγιση είναι να χρησιμοποιήσουμε κυκλικές κινήσεις ως ευκαιρίες αγοράς σε μακροπρόθεσμο ορίζοντα, υποθέτοντας μια άθικτη, συνολικά θετική αγορά.

Πηγή:

Αρχικό άρθρο