Σε πρόσφατη ανακοίνωση της προς τους πελάτες της η DB αναφέρει: «Περιμένουμε ότι το δολάριο θα συνεχίσει να ενδυναμώνεται κατά την διάρκεια του 2017 – με τις μεταρρυθμίσεις του εταιρικού φόρου, την πιθανή hawkish ρητορική των συναντήσεων της FED, την εξέχουσα θέση του δολαρίου καθώς θα αποφέρει τις μεγαλύτερες αποδόσεις και την δημοσιονομική τόνωση, να συνεισφέρουν στην ενδυνάμωσή του καθ΄όλη την διάρκεια του έτους».

Σε πρόσφατη ανακοίνωση της προς τους πελάτες της η DB αναφέρει: «Περιμένουμε ότι το δολάριο θα συνεχίσει να ενδυναμώνεται κατά την διάρκεια του 2017 – με τις μεταρρυθμίσεις του εταιρικού φόρου, την πιθανή hawkish ρητορική των συναντήσεων της FED, την εξέχουσα θέση του δολαρίου καθώς θα αποφέρει τις μεγαλύτερες αποδόσεις και την δημοσιονομική τόνωση, να συνεισφέρουν στην ενδυνάμωσή του καθ΄όλη την διάρκεια του έτους».

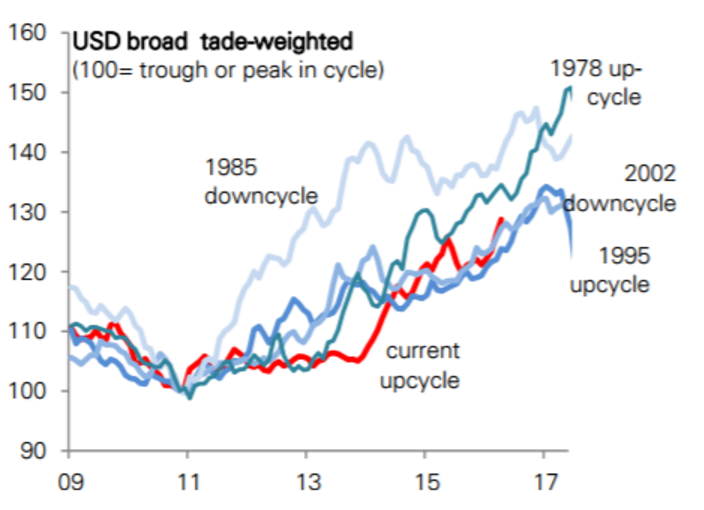

Δείκτης broad trade USD

Η ανάλυση των κύκλων της κίνησης του δολαρίου δείχνει ότι υπάρχει ακόμα αρκετό περιθώριο για διατήρηση της δυναμικής του. Αν λάβουμε υπ΄ όψη μας την ανατίμηση από τον περασμένο Ιανουάριο (10% έτος προς έτος) και την συγκρίνουμε με τον σταθμισμένο δείκτη συναλλαγών του δολαρίου ο οποίος έχει σημειώσει μόνο 2% άνοδο, βλέπουμε ότι όντως υπάρχουν περιθώρια. Γενικότερα αν μελετήσουμε τους κύκλους του δολαρίου, θα παρατηρήσουμε ότι παρουσιάζουν μια συνέπεια ως προς το ρυθμό και την διάρκεια. Όλοι οι προηγούμενοι κύκλοι διήρκεσαν τουλάχιστον 6 χρόνια με κινήσεις ακόμα και 30%. Δεδομένου ότι το δολάριο σημείωση «κοιλιά» το 2011, οι αναλυτές εκτιμούν οτι μένει τουλάχιστον ένας ακόμα χρόνος για να ολοκληρωθεί ο κύκλος (βλ. διάγραμμα που ακολουθεί)

«Το Draghi trade τελείωσε»

Η ΕΚΤ εξέπληξε τους περισσότερους με τις τακτικές και πρακτικές της, ως μέρος της διαδικασίας εξομάλυνσης της οικονομίας της ευρωζώνης (tapering) τον Δεκέμβριο, αλλά παρ’ όλα αυτά, δεν έχει ακόμα εκτιμηθεί πλήρως αν αυτό αποτελεί ικανό παράγοντα ενδυνάμωσης του ευρώ. Αφ’ ενός διότι η προοπτική ενός ξεπουλήματος των ευρωπαϊκών χρεογράφων σταθερού εισοδήματος, καθε άλλο παρά κάνει τα ευρωπαϊκά ομόλογα ελκυστική επένδυση και εφ’ ετέρου διότι η συσχέτιση μεταξύ περιφερειακών spreads και του EUR/USD έχει ξαναγυρίσει σε αρνητική.

‘Oγκος χρεωγράφων σταθερού εισοδήματος και εισροές

Η περίοδος του προγράμματος QE και της εφαρμογής του «ανεξαρτήτου κόστους» έχει συνδεθεί με ένα πιο αδύναμο ευρώ. Η σχέση όμως έχει τώρα αντιστραφεί, καθώς λιγότερο QE μπορεί να συσχετιστεί με επανεκτίμηση και μεγαλύτερη υποτίμηση του ευρώ.

Γενικότερα παρατηρείτε αντίστροφη σχέση μεταξύ της μεταβλητότητας στα γερμανικά ομόλογα και της εισροές ξένων χαρτοφυλακίων (όταν η μεταβλητότητα στις αγορές αυξάνεται, οι επενδυτές αποφεύγουν τα ευρωπαϊκά χρεόγραφα).

Με τις Γαλλικές, τις Γερμανικές, τις Ολλανδικές και πιθανότατα τις Ιταλικές εκλογές να αναμένονται εντός του έτους, η αντίδραση της αγοράς σε πιθανές αρνητικές εκπλήξεις θα είναι ασύμμετρες για το ευρώ και το δολάριο. Το μοντέλο που χρησιμοποιεί η γερμανική τράπεζα κολοσσός για την εκτίμηση της «δίκαιης τιμής» του EUR/USD υποδεικνύει ότι η αυτή βρίσκεται ήδη κάτω από το 1.00.

Λιγότερο QE θα μπορούσε να διευρύνει τα spreads

Η τράπεζα «προτείνει» στους πελάτες της την πώληση του EUR/USD με στόχο τουλάχιστον τα 95cents. «Παραμένουμε bearish για την διάρκεια του επόμενου έτους» σημειώνει κλείνοντας.

Αρχικό άρθρο